Unione Italiana del Lavoro

AMMORTIZZATORI SOCIALI NASPI: LUCE E OMBRE PENALIZZATI LAVORATORI E LAVORATRICI STAGIONALI

A cura della Servizio Politiche Territoriali e del Lavoro della Uil

27 Aprile 2015

AMMORTIZZATORI SOCIALI

NASPI: LUCE E OMBRE

PENALIZZATI LAVORATORI E LAVORATRICI STAGIONALI

CON UN REDDITO NETTO MENSILE DI 1.300 EURO SI VIENE

PENALIZZATI ANCHE DAL PUNTO DI VISTA PREVIDENZIALE

Dal 1° maggio con l’introduzione della NASPI 355 mila lavoratori e lavoratrici stagionali rischiano di

rimetterci da 29 euro a 2.925 euro, rispetto alla vecchia indennità di disoccupazione (ASPI).

Infatti, chi prima svolgeva un lavoro stagionale di 6 mesi, spiega Guglielmo Loy – Segretario

Confederale UIL – aveva diritto all’ASPI per altri 6 mesi e, con uno stipendio lordo di 1.300 euro

mensili, avrebbe preso di sussidio 5.850 euro.

Ora, invece, con le nuove regole (si può usufruire del sussidio per un periodo di tempo pari alla metà

dei mesi lavorati) queste persone prenderanno il sussidio soltanto per 3 mesi, per un totale di 2.925

euro (la metà di quanto avrebbero percepito con l’ASPI).

Se il lavoro stagionale è di 8 mesi l’anno, la penalizzazione è di 29 euro; mentre se la chiamata è di

3 mesi, rispetto alla mini ASPI, con la NASPI il conto è “pari”.

Ciò emerge da una simulazione del Servizio Politiche Territoriali e del lavoro della Uil, che ha

calcolato gli effetti della nuova NASPI su 4 ipotesi: il lavoro stagionale, il lavoro continuo svolto da

coloro che hanno un’età sotto i 50 anni, tra i 50 e i 55 anni e sopra i 55 anni.

I più penalizzati sono i lavoratori stagionali e i lavoratori sopra i 55 anni che perdono il posto di

lavoro dopo 2 anni.

Infatti, chi perde il posto di lavoro e ha meno di 50 anni (considerando anche il calo del 3% dopo il

terzo mese nel calcolo del sussidio) con 2 anni di lavoro, percepirà il sussidio per 12 mesi per un

totale di 10.484 euro (più 1.318 euro rispetto all’ASPI); se, invece, si perde il posto di lavoro dopo 4

anni o più, si percepirà la NASPI per un massimo di 24 mesi per un totale di 17.816 euro (più 8.650

euro rispetto all’ASPI).

Se, invece il lavoratore ha più di 55 anni, in caso di perdita di lavoro dopo 2 anni, riceverà la NASPI

per 12 mesi per un totale di 10.484 euro a fronte dei 16 mesi di ASPI per un totale di 13.644 euro

(ci rimetterà 3.160 euro); se, invece, perde il lavoro dopo 4 anni riceverà di NASPI (24 mesi), 17.816

euro a fronte dei 13.644 euro dell’ASPI con un beneficio di 4.172 euro.

Il nuovo strumento risulta ancor più penalizzante, ricorda Loy, per quelle centinaia di migliaia di

persone che potevano essere protette dalla ”indennità di mobilità”, che invece, terminerà alla fine

del 2016 e che la NASPI potrà bilanciare solo in parte.

Infine, commenta Guglielmo Loy, con la NASPI viene introdotto un tetto alla contribuzione figurativa

(1.820 euro lordi mensili imponibile previdenziale) che corrisponde a uno stipendio netto di 1.300

euro mensili.

Il risultato è una nuova penalizzazione sui futuri importi pensionistici.

Decine di migliaia di lavoratrici e lavoratori, che lavorano stagionalmente in importanti settori

produttivi ed economici, turismo e alimentare in primis, saranno le prime vittime delle innovazioni

del governo in tema di lavoro e ammortizzatori sociali.

Sono settori, con fortissima presenza femminile, che svolgono attività funzionali a produrre una

parte importante del PIL in aree all’avanguardia in termini di produzione della ricchezza nazionale.

Se a questo danno si aggiunge la progressiva diminuzione di altri strumenti di protezione sociale

(come la cassa integrazione in deroga) emerge con chiarezza che siamo lontani dall’annunciata

volontà del Governo di allargare le tutele ai lavoratori e alle lavoratrici più deboli del paese.

Anche per questo il Governo, conclude Loy, deve riflettere sugli errori fatti e modificare in fretta una

norma ingiusta e sbagliata.

LAVORATORI CONTINUI SOTTO I 50 ANNI

LAVORATORI CONTINUI SOPRA I 55 ANNI

Anno 2015 modifiche alle durate degli Ammortizzatori Sociali

La grande quantità di interventi e riforme del mercato del lavoro realizzate negli ultimi tre anni hanno determinato un continuo avvicendamento delle norme i cui riflessi si sono scaricati in particolar modo sugli ammortizzatori sociali e sulle regole che li disciplinano.

La grande quantità di interventi e riforme del mercato del lavoro realizzate negli ultimi tre anni hanno determinato un continuo avvicendamento delle norme i cui riflessi si sono scaricati in particolar modo sugli ammortizzatori sociali e sulle regole che li disciplinano.

A partire dalla Legge 92/2012 si è avviata una lunga stagione di transizione, purtroppo non ancora conclusa, che ha toccato l’intero sistema di tutela del reddito sia in caso di riduzione o sospensione dell’attività lavorativa, sia nel caso di disoccupazione involontaria.

Indennità di mobilità e Aspi (dal 1° maggio Naspi)

Con il 1° gennaio di questo anno inizia la graduale riduzione delle durate dell’indennità di mobilità, previste proprio dalla Legge 92/2012 e che per gli anni 2013 e 2014 (su esplicita richiesta delle OO.SS.) erano state “cristallizzate” a quelle previste dalla L. 223/91.

Come è noto, la L. 92/2012, ha introdotto un regime transitorio che porterà nel 2017 alla definitiva abrogazione della indennità di mobilità e che sarà sostituita dalla Nuova Assicurazione Sociale per l’Impiego (Naspi).

Si creerà pertanto un doppio regime che, fino al prossimo 30 aprile, continua a seguire le linee di indirizzo disciplinate dalla L. 92/12 e che, in relazione alla durata degli interventi, è caratterizzato da una coerenza tra i due istituti.

ASPI (fino al 30 aprile)

| ETA’ |

2015

|

| Fino a 50 anni |

10

|

| 50-54 anni |

12

|

| 55 e oltre |

16 *

|

*In riferimento alle durate superiori ai 12 mesi occorre ricordare che l’indennità è corrisposta nei limiti delle settimane di contribuzione versate negli ultimi due anni e pertanto il requisito necessario, per i lavoratori over 55, per ottenere per intero i 16 mesi previsti è pari a 78 settimane di contribuzione.

INDENNITA’ DI MOBILITA’

CENTRO NORD

|

2015

|

2016

|

2017 Naspi

| |||

Fino a

39 anni

|

12

|

12

| ||||

40-49 anni

|

18

|

12

| ||||

50-54 anni

|

24

|

18

| ||||

55

e oltre

|

24

|

18

| ||||

SUD

|

2015

|

2016

|

2017 Naspi

| |||

Fino a

39 anni

|

12

|

12

| ||||

40-49 anni

|

24

|

18

| ||||

50-54 anni

|

36

|

24

| ||||

55

e oltre

|

36

|

24

| ||||

Con l’entrata in vigore della Nuova Assicurazione Sociale per l’Impiego, che non prevede differenziazioni su base anagrafica e lega la durata dell’intervento alle settimane di contribuzione effettivamente versate nei 4 anni precedenti la disoccupazione, verrà meno anche il profilo di coerenza delineato dalla L. 92/12 tra durata dell’Aspi e graduale diminuzione delle durate per Mobilità.

In buona sostanza si potranno concretizzare (a partire dal 1° maggio) casi in cui, in relazione all’anzianità contributiva del lavoratore, le tutele offerte dalla Naspi saranno quantitativamente (durata massima 24 mesi) e qualitativamente (indennità massima € 1.300) superiori a quelle riferibili alla indennità di mobilità.

In questa ottica, e fermo restando che sarà la prassi operativa dettata con circolare dell’Inps a disciplinare la Naspi, è ipotizzabile che il lavoratore possa valutare la propria convenienza nel richiedere l’indennità, visto che sia la Naspi che la Mobilità sono prestazioni a domanda individuale.

Cassa integrazione e mobilità in deroga

Ulteriori novità sono previste per la Cassa integrazione e la mobilità in deroga che, oltre a scontare le numerose difficoltà legate al reperimento delle risorse necessarie ed i ritardi nella erogazione delle integrazioni salariali e dei sussidi, sono state oggetto di un Decreto interministeriale che ha ridefinito i criteri per l’erogazione degli ammortizzatori sociali in deroga, intervenendo sulle causali, sulle durate e sulla reiterazione delle prestazioni ed infine anche sulle tipologie di datori di lavoro ammessi ai trattamenti.

Ambito di applicazione

La prima delle modifiche riguarda la tipologia di datore di lavoro che potrà ricorrere agli ammortizzatori sociali in deroga che il decreto individua nei soli soggetti qualificati come imprese, citando espressamente l’art. 2082 del codice civile, ed alle quali potranno essere assimilate i piccoli imprenditori di cui al successivo art. 2083 c.c. e le cooperative anche di tipo sociale.

Vengono quindi esclusi dal campo di applicazione della deroga le Onlus, gli studi professionali e le associazioni quali ad esempio quelle datoriali e sindacali.

Per l’accesso ai trattamenti di cig in deroga l’impresa dovrà preventivamente utilizzare “gli strumenti ordinari di flessibilità” (ferie residue, permessi etc.)

Non potrà più essere concessa la Cig in deroga connessa alla cessazione di attività di impresa o di parte di essa.

Lavoratori destinatari degli ammortizzatori in deroga

Con riferimento ai lavoratori destinatari di cassa integrazione in deroga si dispone che l’anzianità aziendale minima necessaria per l’accesso alla prestazione venga elevata a 12 mesi rispetto ai novanta giorni precedentemente previsti.

Gli ammortizzatori sociali in deroga non potranno essere concessi in favore dei lavoratori per i quali ricorrano le condizioni di accesso ad analoghe prestazioni previste dalla legislazione “ordinaria”.

E’ quindi esclusa la possibilità di concedere la mobilità in deroga in favore dei lavoratori che siano in possesso dei requisiti di accesso ai trattamenti di mobilità ordinaria, all’Aspi e alla Mini Aspi e delle indennità di disoccupazione agricola.

Parimenti è preclusa la possibilità di utilizzo della mobilità in deroga al termine dei trattamenti sopracitati.

Limiti massimi di durata del trattamento degli ammortizzatori sociali in deroga

Cassa integrazione: il periodo massimo di concessione per il 2015 e pari a 5 mesi

Mobilità in deroga: a decorrere dall’anno 2015 e fino al 31 dicembre 2016, la indennità non potrà essere concessa ai lavoratori che abbiano già beneficiato del trattamento in una misura pari o superiore ai 3 anni anche non continuativi.

Per tutti gli altri lavoratori il periodo massimo concedibile non potrà superare i sei mesi (non ulteriormente prorogabili),aumentati ad 8 mesi per le aree del mezzogiorno.

Inoltre è stato introdotto dal Decreto di riordino un periodo massimo di fruizione della mobilità in deroga, in virtù del quale i periodi massimi concedibili non potranno superare complessivamente i 3 anni e 4 mesi.

Novità introdotte con il c.d. mille proroghe( L. 27 febbraio 2015, n. 11)

In materia di ammortizzatori sociali il “mille proroghe” interviene sui contratti di solidarietà difensivi ex L. 863/84 e sul rifinanziamento della proroga a 24 mesi della Cigs per cessazione.

Per quanto riguarda i contratti di solidarietà si finanzia, nel limite massimo di 50 milioni di euro, l’aumento del 10% della misura dell’integrazione salariale che viene quindi elevata, per l’anno 2015, al 70%.

Va inoltre ricordato che la misura è destinata prioritariamente ai trattamenti dovuti per il 2015 in forza di contratti di solidarietà stipulati nel 2014.

Per quanto riguarda la proroga di ulteriori 12 mesi della cigs per cessazione di attività, va preliminarmente ricordato che con la Legge di stabilità 2015 sono stati stanziati 60 milioni di eurofinalizzati al completamento, nel corso dell’anno 2015, deipiani di gestione degli esuberi di personale relativi all’anno2014. Tale previsione è stata confermata anche per il 2015, proprio con il “mille proroghe”, con un ulteriore stanziamento di55 milioni di euro.

Finanziamento ammortizzatori sociali in deroga.

Rispetto al finanziamento degli ammortizzatori in deroga è estremamente preoccupante che negli ultimi mesi, malgrado tutte le nostre sollecitazioni, non siano intervenute novità rilevanti.

Questa lunga fase di stallo ed il silenzio del Ministero del Lavoro stanno determinando conseguenze insopportabili per migliaia di lavoratori e lavoratrici che da mesi non ricevono più nessun tipo si sussidio al reddito.

E’ necessario che quanto prima si rendano disponibili le risorse necessarie per chiudere definitivamente le pendenze relative all’anno 2014, avviando contestualmente una ricognizione, regione per regione, per stimare il fabbisogno per il 2015 e reperire i finanziamenti necessari.

Roma 6 marzo 2015

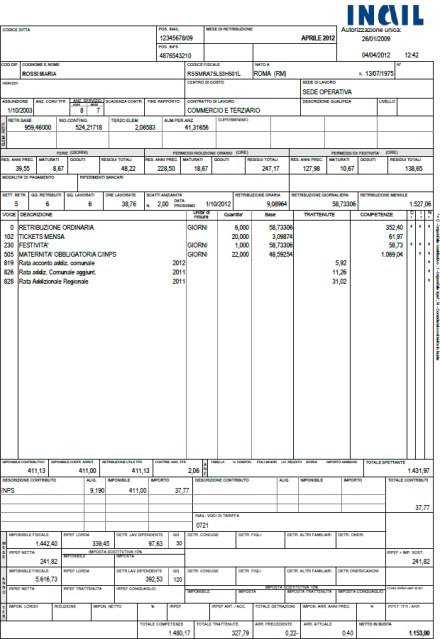

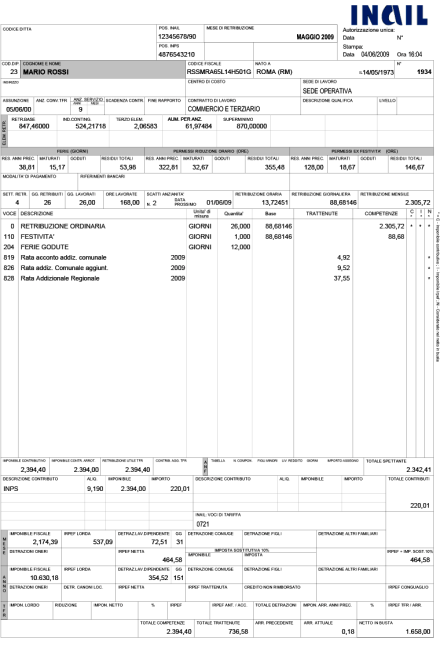

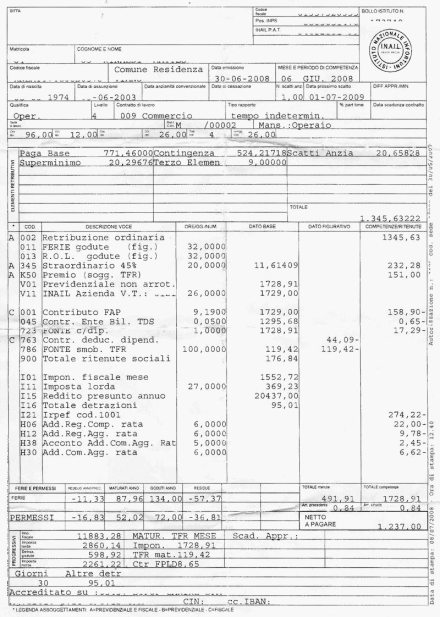

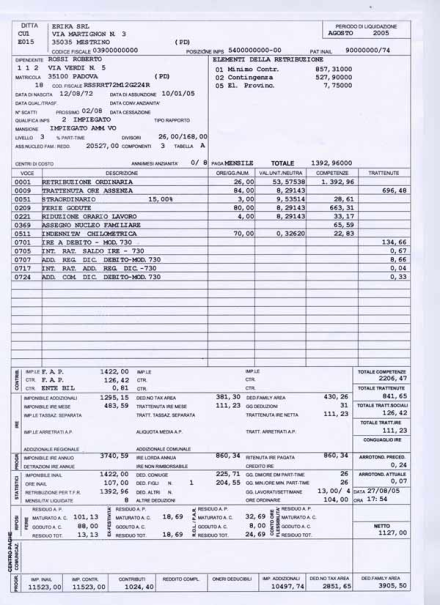

Linee guida per la lettura della Busta Paga

Vittorio Veneto, 23 giugno 2014

Nelle pagine che seguono si è cercato di dare in modo semplice, le informazioni di base per comprendere cos’è la busta paga, la sua struttura, i suoi contenuti e, per quanto possibile, le modalità con cui vengono effettuati i calcoli in essa contenuti.

Deve comunque essere sempre tenuto presente che, per ogni argomento trattato, l’analisi non deve essere considerata esclusiva ed esaustiva in quanto Contratti Collettivi e Norme di Legge possono dare diversa e più specifica interpretazione di quanto trovate esposto, in presenza di casistiche particolari e/o più complesse rispetto a quelle che si è voluto esporre.

Deve comunque essere sempre tenuto presente che, per ogni argomento trattato, l’analisi non deve essere considerata esclusiva ed esaustiva in quanto Contratti Collettivi e Norme di Legge possono dare diversa e più specifica interpretazione di quanto trovate esposto, in presenza di casistiche particolari e/o più complesse rispetto a quelle che si è voluto esporre.

La busta paga (o cedolino o prospetto) è il documento che deve essere consegnato (L. 4/1953) dal datore di lavoro al lavoratore al momento del pagamento della retribuzione.

Art. 1.

E’ fatto obbligo ai datori di lavoro di consegnare, all’atto della corresponsione della retribuzione, ai lavoratori dipendenti, con esclusione dei dirigenti, un prospetto di paga in cui devono essere indicati il nome, cognome e qualifica professionale del lavoratore, il periodo cui la retribuzione si riferisce, gli assegni familiari e tutti gli altri elementi che, comunque, compongono detta retribuzione, nonché, distintamente, le singole trattenute.

Tale prospetto paga deve portare la firma, sigla o timbro del datore di lavoro o di chi ne fa le veci.

Le società cooperative sono tenute alla compilazione del prospetto di paga sia per gli operai ausiliari che per i propri soci dipendenti.

E’ fatto obbligo ai datori di lavoro di consegnare, all’atto della corresponsione della retribuzione, ai lavoratori dipendenti, con esclusione dei dirigenti, un prospetto di paga in cui devono essere indicati il nome, cognome e qualifica professionale del lavoratore, il periodo cui la retribuzione si riferisce, gli assegni familiari e tutti gli altri elementi che, comunque, compongono detta retribuzione, nonché, distintamente, le singole trattenute.

Tale prospetto paga deve portare la firma, sigla o timbro del datore di lavoro o di chi ne fa le veci.

Le società cooperative sono tenute alla compilazione del prospetto di paga sia per gli operai ausiliari che per i propri soci dipendenti.

NB Dal 1 gennaio 2009 (L. 1332008) è entrato in vigore il Libro Unico del Lavoro (L.U.L.), un solo libro che sostituisce i libri paga e matricola e gli altri libri obbligatori dell’impresa. Il libro unico del lavoro ha la funzione di documentare ad ogni singolo lavoratore lo stato effettivo del proprio rapporto di lavoro e agli organi di vigilanza lo stato occupazionale dell’impresa. Sostituisce il libro matricola, il registro presenze (in alcuni cedolini compaiono pertanto anche le ore) e la busta paga.

Non vi sono disposizioni di legge che definiscono un modello standard, pertanto ogni azienda o casa software o centro elaborazione dati può adottare un formato proprio e un’esposizione dei dati personalizzata.

La busta paga è divisa in tre sezioni:

- la prima contiene i dati dell’azienda, i dati del lavoratore e gli elementi fissi della retribuzione

- la seconda gli elementi variabili della retribuzione

- la terza i dati previdenziali e fiscali.

- la seconda gli elementi variabili della retribuzione

- la terza i dati previdenziali e fiscali.

Prima sezione (o testa)

Dati Aziendali

Denominazione Azienda

Denominazione AziendaSede legale

Eventuale sede operativa

Codice fiscale / P. IVA

Matricola INPS

Posizione INAIL

Dati del Lavoratore

Dati anagrafici

Dati anagraficiData assunzione

Data anzianità aziendale

Data scadenza contratto

Qualifica/livello

Mansione

Situazione ferie, permessi ex festività, r.o.l. ecc… (in talune esposizioni si trovano nella terza sezione)

Elementi che compongono la retribuzione lorda mensile

- Paga base – è la retribuzione minima prevista dai vari CCNL per ogni livello o categoria di lavoratori.

- Paga base – è la retribuzione minima prevista dai vari CCNL per ogni livello o categoria di lavoratori.- Contingenza – fu introdotta nel 1944 collegata agli indici di inflazione per consentire il recupero della perdita del potere di acquisto, congelata con Accordo Interconfederale nel 1992

- Scatti di Anzianità – aumenti periodici bi/triennali di importo fisso o in percentuale sui minimi tabellari, stabilito dal CCNL come pure il numero massimo, legati all’anzianità aziendale

- E.D.R. – elemento distinto della retribuzione pari ad € 10,33

Superminimo / Ad personam

- Altri elementi aggiuntivi che abbiano carattere continuativo e/o previsti da contrattazione di secondo livello.

Seconda sezione (o corpo)

Vengono indicate le voci che compongono la retribuzione mensile:

Vengono indicate le voci che compongono la retribuzione mensile:le voci in positivo vengono inserite nella colonna competenze

le voci in negativo vengono inserite nella colonna trattenute

alcune buste paga hanno un’ulteriore colonna per le voci “figurative” che non influiscono sul calcolo della retribuzione

possiamo anche trovare un’unica colonna con valori in positivo preceduti dal segno + o negativi preceduti dal segno -

In questa seconda sezione viene fotografata la situazione lavorativa del mese e i valori possono essere espressi in giorni o in ore.

Per convenzione la maggior parte dei CCNL indica in 25/26 le giornate lavorative del mese (con settimana lavorativa su sei giorni – dal lunedì al sabato) e in 173 le corrispondenti ore mensili (divisori).

Esempio: retribuzione lorda € 1.501,46

retribuzione giornaliera € 1.501,46 / 25 = € 60,06

retribuzione giornaliera € 1.501,46 / 26 = € 57,75 retribuzione oraria € 1.501,46 / 173 = € 8,68

Per convenzione la maggior parte dei CCNL indica in 25/26 le giornate lavorative del mese (con settimana lavorativa su sei giorni – dal lunedì al sabato) e in 173 le corrispondenti ore mensili (divisori).

Esempio: retribuzione lorda € 1.501,46

retribuzione giornaliera € 1.501,46 / 25 = € 60,06

retribuzione giornaliera € 1.501,46 / 26 = € 57,75 retribuzione oraria € 1.501,46 / 173 = € 8,68

La prima voce che compare è la retribuzione ordinaria espressa in giorni o ore. Se non ci sono state assenze non retribuite nel mese l’esposizione potrebbe essere:

Retribuzione giorni 26 x € 57,75

Retribuzione ore 160 o 168 o 176 o 184 x € 8,68

Quando la retribuzione base per il calcolo è oraria, il numero delle ore varia di mese in mese in quanto vengono considerate quelle di effettivo lavoro.

Retribuzione giorni 26 x € 57,75

Retribuzione ore 160 o 168 o 176 o 184 x € 8,68

Quando la retribuzione base per il calcolo è oraria, il numero delle ore varia di mese in mese in quanto vengono considerate quelle di effettivo lavoro.

Non c’è un ordine prestabilito per le voci successive, quindi gli esempi che seguono sono di pura praticità

- Una festività infrasettimanale

Nella retribuzione mensile troviamo esposto:

giorni lavorati 25 x € 57,75 competenze o segno +

festività goduta giorni 1 x € 57,75 competenze o segno + oppure

giorni lavorati 26 x € 57,75 competenze o segno +

giorni non lavorati 1 x € 57,75 trattenute o segno -

festività goduta 1 x € 57,75 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 168,00 x € 8,68 competenze o segno +

festività goduta ore 8,00 x € 8,68 competenze o segno +

giorni lavorati 25 x € 57,75 competenze o segno +

festività goduta giorni 1 x € 57,75 competenze o segno + oppure

giorni lavorati 26 x € 57,75 competenze o segno +

giorni non lavorati 1 x € 57,75 trattenute o segno -

festività goduta 1 x € 57,75 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 168,00 x € 8,68 competenze o segno +

festività goduta ore 8,00 x € 8,68 competenze o segno +

Una festività cadente di sabato:

Nella retribuzione mensile la festività che cade di sabato è compresa nella retribuzione stessa e l’evidenziazione della festività può avvenire solamente

giorni lavorati 26 x € 57,75 competenze o segno +

giorni non lavorati 1 x € 57,75 trattenute o segno -

festività goduta 1 x € 57,75 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 176,00 x € 8,68 competenze o segno +

festività non goduta ore 6,66 x € 8,68 competenze o segno +

(ore 6,66 = 1/26° di 173 ore)

giorni lavorati 26 x € 57,75 competenze o segno +

giorni non lavorati 1 x € 57,75 trattenute o segno -

festività goduta 1 x € 57,75 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 176,00 x € 8,68 competenze o segno +

festività non goduta ore 6,66 x € 8,68 competenze o segno +

(ore 6,66 = 1/26° di 173 ore)

Una festività cadente di domenica (aggiuntiva rispetto alla mensilità ordinaria):

Nella retribuzione mensile troviamo esposto:

giorni lavorati 26 x € 57,75 competenze o segno +

festività non goduta giorni 1 x € 57,75 competenze o segno +

oppure

giorni lavorati 26 x € 57,75 competenze o segno +

festività non goduta ore 6,66 x € 8,68 competenze o segno +

Nella retribuzione mensile troviamo esposto:

giorni lavorati 26 x € 57,75 competenze o segno +

festività non goduta giorni 1 x € 57,75 competenze o segno +

oppure

giorni lavorati 26 x € 57,75 competenze o segno +

festività non goduta ore 6,66 x € 8,68 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 176,00 x € 8,68 competenze o segno +

festività non goduta ore 6,66 x € 8,68 competenze o segno +

(ore 6,66 = 1/26° di 173 ore)

ore lavorate 176,00 x € 8,68 competenze o segno +

festività non goduta ore 6,66 x € 8,68 competenze o segno +

(ore 6,66 = 1/26° di 173 ore)

Lavoro straordinario, supplementare, festivo

Sono le ore che superano l’orario normale di lavoro giornaliero / settimanale o vengono svolte in giornata festiva (esempio Santo Patrono)

Tempo pieno >40 ore settimanali = straordinario

Part-time >l’orario stabilito nel contratto individuale fino alle 40 ore sett.li = supplementare

Vengono retribuite maggiorando la retribuzione ordinaria oraria di una percentuale stabilita dai CCNL

lavoro straordinario € 8,68 + 18% = € 10,24

lavoro supplementare € 8,68 + 16% = € 10,07

lavoro festivo € 8,68 + 50% = € 13,02 (+ pagamento festività)

Tempo pieno >40 ore settimanali = straordinario

Part-time >l’orario stabilito nel contratto individuale fino alle 40 ore sett.li = supplementare

Vengono retribuite maggiorando la retribuzione ordinaria oraria di una percentuale stabilita dai CCNL

lavoro straordinario € 8,68 + 18% = € 10,24

lavoro supplementare € 8,68 + 16% = € 10,07

lavoro festivo € 8,68 + 50% = € 13,02 (+ pagamento festività)

Maggiorazioni per turno, lavoro notturno, lavoro domenicale ecc…

Sono maggiorazioni che vengono riconosciute anche per l’orario ordinario di lavoro in particolari situazioni di prestazione lavorativa con particolare “disagio”

Possono essere corrisposte per la giornata o per le ore lavorate

magg. turno diurno 4% = € 8,68 x 4% = € 0,35/h

magg. turno notturno 28% = € 8,68 x 28% = € 2,43/h

(naturalmente oltre alla retribuzione per le ore ordinarie)

indennità turno notturno = € 9,56/giorno turno.

Sono maggiorazioni che vengono riconosciute anche per l’orario ordinario di lavoro in particolari situazioni di prestazione lavorativa con particolare “disagio”

Possono essere corrisposte per la giornata o per le ore lavorate

magg. turno diurno 4% = € 8,68 x 4% = € 0,35/h

magg. turno notturno 28% = € 8,68 x 28% = € 2,43/h

(naturalmente oltre alla retribuzione per le ore ordinarie)

indennità turno notturno = € 9,56/giorno turno.

Tredicesima e quattordicesima mensilità

Sono mensilità aggiuntive rispetto alle ordinarie il cui valore economico corrisponde ad una mensilità di retribuzione. Vengono corrisposte secondo la previsione dei CCNL

la 13^ mensilità prima delle festività natalizie o unitamente alla retribuzione del mese di dicembre

la 14^ con la retribuzione di giugno.

Il calcolo viene effettuato in dodicesimi

la 13^ considerando il periodo gennaio/dicembre

la 14^ considerando il periodo luglio/giugno

Esempio: assunzione 1 aprile 2014

nel mese di giugno avrà 3/12 di 14^

€ 1.501,46 /12 x 3 mesi mensile

€ 8,68 x 173 / 12 x 3 mesi orario

nel mese di dicembre avrà 9/12 di 13^

€ 1.501,46 /12 x 9 mesi mensile

€ 8,68 x 173 / 12 x 9 mesi orario

la 13^ mensilità prima delle festività natalizie o unitamente alla retribuzione del mese di dicembre

la 14^ con la retribuzione di giugno.

Il calcolo viene effettuato in dodicesimi

la 13^ considerando il periodo gennaio/dicembre

la 14^ considerando il periodo luglio/giugno

Esempio: assunzione 1 aprile 2014

nel mese di giugno avrà 3/12 di 14^

€ 1.501,46 /12 x 3 mesi mensile

€ 8,68 x 173 / 12 x 3 mesi orario

nel mese di dicembre avrà 9/12 di 13^

€ 1.501,46 /12 x 9 mesi mensile

€ 8,68 x 173 / 12 x 9 mesi orario

Cenni sul calcolo della malattia

Il trattamento economico in caso di malattia è disciplinato dai singoli CCNL. Solitamente viene garantita una integrazione rispetto a quanto erogato dall’INPS (e anticipato dal datore di lavoro) che può anche raggiungere il 100% della retribuzione teorica che sarebbe spettata per la medesima mensilità.

I primi 3 gg. di malattia sono interamente a carico dell’azienda (carenza).

L’INPS riconosce per ogni anno solare:

Il 50% della retribuzione dal 4° al 20° giorno di malattia

Il 66,66% della retribuzione dal 21° al 180° giorno

Le indennità corrisposte dall’INPS non sono soggette a contributi

I primi 3 gg. di malattia sono interamente a carico dell’azienda (carenza).

L’INPS riconosce per ogni anno solare:

Il 50% della retribuzione dal 4° al 20° giorno di malattia

Il 66,66% della retribuzione dal 21° al 180° giorno

Le indennità corrisposte dall’INPS non sono soggette a contributi

Ferie, permessi, r.o.l.

I singoli CCNL stabiliscono la durata di ferie, permessi ed eventuali r.o.l. spettanti. La loro maturazione è in dodicesimi, per ogni mese o frazione di mese superiore a 15 giorni lavorata nel periodo gennaio/dicembre. Generalmente i valori sono espressi in ore . L’esposizione in busta paga è:

Retribuzione mensile € 1.501,46

ore non lavorate 40 x € 8,68 trattenute o segno -

ferie godute 40 x € 8,68 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 128,00 x € 8,68 competenze o segno +

ferie godute ore 40,00 x € 8,68 competenze o segno +

Retribuzione mensile € 1.501,46

ore non lavorate 40 x € 8,68 trattenute o segno -

ferie godute 40 x € 8,68 competenze o segno +

Nella retribuzione oraria troviamo esposto:

ore lavorate 128,00 x € 8,68 competenze o segno +

ferie godute ore 40,00 x € 8,68 competenze o segno +

L’esposizione dei residui ferie permessi e r.ol. può comparire sia nella prima che nella terza sezione della busta paga. Per praticità la indichiamo qui di seguito

Ipotizziamo che al lavoratore spettino annualmente 160 ore di ferie, 32 ore di permessi e 56 ore di r.o.l., che abbia un residuo ferie anno precedente di 40 ore e che nell’anno in corso abbia goduto 88 ore di ferie, 16 di permessi e 8 di r.o.l.

Nella busta paga del mese di maggio troviamo:

Ipotizziamo che al lavoratore spettino annualmente 160 ore di ferie, 32 ore di permessi e 56 ore di r.o.l., che abbia un residuo ferie anno precedente di 40 ore e che nell’anno in corso abbia goduto 88 ore di ferie, 16 di permessi e 8 di r.o.l.

Nella busta paga del mese di maggio troviamo:

La formula per il calcolo delle ore spettanti per l’anno

in corso alla data del 31 maggio è:

Ore anno / 12 x 5 mesi

in corso alla data del 31 maggio è:

Ore anno / 12 x 5 mesi

Ci sono altre voci che, diversamente da quelle finora esposte, non rientrano negli imponibili contributivi e fiscali (trattati nella prossime slide)

Le più frequenti sono

- Indennità trasferta nei limiti di € 46,48 giornaliere

- Rimborso chilometrico a tariffa ACI

- Rimborso pie’ di lista

- Assegno nucleo familiare

- Indennità trasferta nei limiti di € 46,48 giornaliere

- Rimborso chilometrico a tariffa ACI

- Rimborso pie’ di lista

- Assegno nucleo familiare

Voci neutre

Sono quelle voci che non influiscono sul calcolo della pura retribuzione

Reddito di riferimento per le detrazioni

Retribuzione utile t.f.r.

Retribuzione teorica Emens

Ore per retribuzione virtuale

Quota t.f.r. a Fondo di Previdenza Complementare

Contributo Ditta a Fondo di Previdenza Compl.

Retribuzione utile t.f.r.

Retribuzione teorica Emens

Ore per retribuzione virtuale

Quota t.f.r. a Fondo di Previdenza Complementare

Contributo Ditta a Fondo di Previdenza Compl.

Terza sezione (o piede)

Questa sezione contiene

i dati previdenziali

i dati previdenzialii dati fiscali

i dati relativi al t.f.r.

il netto busta paga

Gli importi che vengono indicati sono relativi sia alla mensilità di competenza che i progressivi dell’anno alla medesima data.

Premessa

La somma di tutte le voci presenti in seconda sezione della busta paga (positive – negative, imponibili ed escluse le neutre) costituisce la retribuzione lorda.

Per avere il netto spettante devono essere effettuate

1) le ritenute previdenziali

2) le ritenute fiscali

3) sommati gli importi esenti da ritenute (esempio

ANF)

Per avere il netto spettante devono essere effettuate

1) le ritenute previdenziali

2) le ritenute fiscali

3) sommati gli importi esenti da ritenute (esempio

ANF)

Imponibile Previdenziale – Ritenute Previdenziali

In una mensilità normale, la retribuzione lorda corrisponde all’imponibile previdenziale. Su questo importo devono essere calcolati i contributi a carico del lavoratore che, unitamente a quanto dovuto dal datore di lavoro, verranno versati all’INPS.

L’aliquota è 9,19% e finanzia il Fondo Pensioni

maggiorata dello 0,30% se l’azienda è soggetta alla CIG straordinaria (totale 9,49%)

Per gli apprendisti l’aliquota è 5,84%

Calcolo:

€ 1.501,46 (arrotondato € 1.501,00) x 9,19% = € 137,94

L’aliquota è 9,19% e finanzia il Fondo Pensioni

maggiorata dello 0,30% se l’azienda è soggetta alla CIG straordinaria (totale 9,49%)

Per gli apprendisti l’aliquota è 5,84%

Calcolo:

€ 1.501,46 (arrotondato € 1.501,00) x 9,19% = € 137,94

Imponibile Fiscale – Ritenute fiscali

La risultante della differenza fra retribuzione lorda e ritenute previdenziali genera l’Imponibile Fiscale

€ 1.501,46 – 137,94 = € 1.363,52

(ricordiamo le somme non soggette a contributi quali le indennità corrisposte dall’INPS sulle quali sono comunque dovute le ritenute fiscali e che pertanto vanno sommate all’imponibile come sopra ricavato)

L’IRPEF (Imposta sul reddito delle persone fisiche) viene calcolata con aliquote che variano a seconda del reddito di riferimento.

€ 1.501,46 – 137,94 = € 1.363,52

(ricordiamo le somme non soggette a contributi quali le indennità corrisposte dall’INPS sulle quali sono comunque dovute le ritenute fiscali e che pertanto vanno sommate all’imponibile come sopra ricavato)

L’IRPEF (Imposta sul reddito delle persone fisiche) viene calcolata con aliquote che variano a seconda del reddito di riferimento.

Scaglioni IRPEF – Reddito annuo

Redditi

Fino a € 15.000 – aliquota al 23%

Tra € 15.000 e € 28.000 – aliquota al 27%

(€ 3.450 + 27% della parte eccedente 15.000)

Tra € 28.000 e € 55.000 – aliquota al 38%

(€ 6.960 + 38% della parte eccedente 28.000);

Tra € 55.000 e € 75.000 – aliquota al 41%

(€ 17.220 + 41% della parte eccedente 55.000);

Oltre € 75.000 – aliquota al 43%

(€ 25.420 + 43% della parte eccedente 75.000).

Fino a € 15.000 – aliquota al 23%

Tra € 15.000 e € 28.000 – aliquota al 27%

(€ 3.450 + 27% della parte eccedente 15.000)

Tra € 28.000 e € 55.000 – aliquota al 38%

(€ 6.960 + 38% della parte eccedente 28.000);

Tra € 55.000 e € 75.000 – aliquota al 41%

(€ 17.220 + 41% della parte eccedente 55.000);

Oltre € 75.000 – aliquota al 43%

(€ 25.420 + 43% della parte eccedente 75.000).

Scaglioni IRPEF – Reddito mensile

Considerando 13 mensilità annue

Considerando 13 mensilità annue

Redditi

Fino a € 1.153,85 – aliquota al 23%

Tra € 1.153,85 e € 2.153,85 – aliquota al 27%

(€ 265,39 + 27% della parte eccedente 1.153,85)

Tra € 2.153,85 e € 4.230,77 – aliquota al 38%

(€ 535,38 + 38% della parte eccedente 2.153,85);

Tra € 4.230,77 e € 5.769,23 – aliquota al 41%

(€ 1.324,62 + 41% della parte eccedente 4.230,77);

Oltre € 5.769,23 – aliquota al 43%

(€ 1.955,38 + 43% della parte eccedente 5.769,23).

Fino a € 1.153,85 – aliquota al 23%

Tra € 1.153,85 e € 2.153,85 – aliquota al 27%

(€ 265,39 + 27% della parte eccedente 1.153,85)

Tra € 2.153,85 e € 4.230,77 – aliquota al 38%

(€ 535,38 + 38% della parte eccedente 2.153,85);

Tra € 4.230,77 e € 5.769,23 – aliquota al 41%

(€ 1.324,62 + 41% della parte eccedente 4.230,77);

Oltre € 5.769,23 – aliquota al 43%

(€ 1.955,38 + 43% della parte eccedente 5.769,23).

Esempio pratico semplificato

Imponibile fiscale € 1.501,46 – 137,94 = € 1.363,52

€ 1.363,52 – € 1.153,85 (1° scaglione) = € 209,67

€ 265,39 + (27% di € 209,67) € 56,61

= € 322,00 IRPEF (o Imposta) LORDA

€ 1.363,52 – € 1.153,85 (1° scaglione) = € 209,67

€ 265,39 + (27% di € 209,67) € 56,61

= € 322,00 IRPEF (o Imposta) LORDA

NB Lo stesso imponibile fiscale viene utilizzato per il calcolo, con il conguaglio di fine anno, delle addizionali regionale e comunale, trattenute sul netto busta paga l’anno successivo in 9 rate a partire dal mese di marzo.

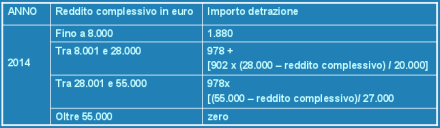

Detrazioni per lavoro dipendente

I soggetti che percepiscono redditi di lavoro dipendente e assimilati hanno diritto ad una detrazione dall’imposta dovuta di importo variabile in funzione del reddito complessivo.

Esempio pratico semplificato

Imponibile fiscale mensile = € 1.363,52

Imponibile annuale € 1.363,52 x 13 = € 17.725,76

Secondo scaglione detrazioni

978 + [902 x (28.000 – 17.725,76) / 20.000]

978 + [463,37] = 1.441,37 detrazioni annue spettanti

1.441,37 / 12 = 120,11 detrazioni mensili spettanti

Imponibile annuale € 1.363,52 x 13 = € 17.725,76

Secondo scaglione detrazioni

978 + [902 x (28.000 – 17.725,76) / 20.000]

978 + [463,37] = 1.441,37 detrazioni annue spettanti

1.441,37 / 12 = 120,11 detrazioni mensili spettanti

€ 322,00 IRPEF (o Imposta) LORDA

120,11 detrazioni lavoro dipendente

€ 201,89 IRPEF (o Imposta) NETTA

120,11 detrazioni lavoro dipendente

€ 201,89 IRPEF (o Imposta) NETTA

Effettuato anche il calcolo dell’Irpef, possiamo simulare il netto mensile spettante

Imponibile fiscale mensile = € 1.363,52

IRPEF (o Imposta) netta – € 201,89

Retribuzione netta = € 1.161,63

Indennità trasferta + € 150,00

Totale retribuzione = € 1.311,63

IRPEF (o Imposta) netta – € 201,89

Retribuzione netta = € 1.161,63

Indennità trasferta + € 150,00

Totale retribuzione = € 1.311,63

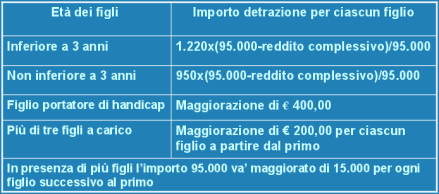

Detrazioni per familiari a carico

Sono previsti altri sgravi, attraverso ulteriori detrazioni, per i lavoratori che hanno a proprio carico il coniuge e i figli.

E’ considerato a carico il familiare che ha redditi propri non superiori ad € 2.840,51 annui.

Anche queste detrazioni sono di importo variabile in funzione del reddito complessivo.

Sono previsti altri sgravi, attraverso ulteriori detrazioni, per i lavoratori che hanno a proprio carico il coniuge e i figli.

E’ considerato a carico il familiare che ha redditi propri non superiori ad € 2.840,51 annui.

Anche queste detrazioni sono di importo variabile in funzione del reddito complessivo.

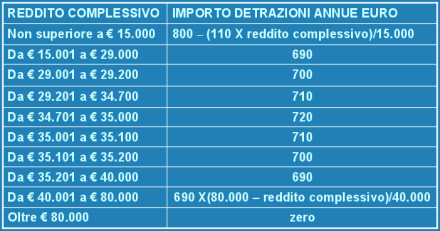

Detrazioni (annue) per coniuge a carico

Detrazioni (annue) per figli a carico

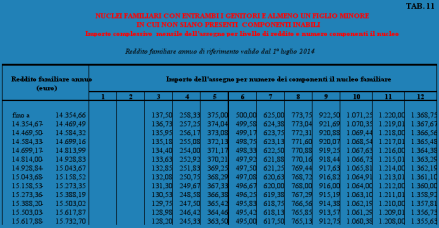

Cenno sull’assegno nucleo familiare

L’assegno al nucleo familiare (ANF) è un sostegno per le famiglie dei lavoratori dipendenti, con un reddito complessivo inferiore a quello determinato ogni anno dalla Legge.

È calcolato secondo la tipologia del nucleo familiare (con previsione di importi e fasce più favorevoli per situazioni di particolare disagio), del numero dei componenti il nucleo familiare e del reddito complessivo del nucleo stesso.

Viene anticipato direttamente in busta paga dal datore di lavoro ma l’erogazione è di competenza dell’INPS.

Non è soggetto ad alcuna ritenuta.

È calcolato secondo la tipologia del nucleo familiare (con previsione di importi e fasce più favorevoli per situazioni di particolare disagio), del numero dei componenti il nucleo familiare e del reddito complessivo del nucleo stesso.

Viene anticipato direttamente in busta paga dal datore di lavoro ma l’erogazione è di competenza dell’INPS.

Non è soggetto ad alcuna ritenuta.

Il trattamento di fine rapporto (T.F.R.)

Il T.F.R. è un elemento della retribuzione il cui pagamento viene differito al momento della cessazione del rapporto di lavoro (fattasalva la facoltà di, con determinati requisiti, chiedere un’anticipazione anche in costanza di rapporto di lavoro). Nella retribuzione annua utile al TFR devono essere computate tutte le somme corrisposte a titolo non occasionale (art. 2120 C. C.), compreso l’equivalente delle prestazioni in natura (ad esempio Fringe benefits come auto aziendali). Sono esclusi dal computo i compensi contraddistinti dall’occasionalità, ad esempio, i premi una tantum, gli straordinari non continuativi, le indennità di trasferta.

L’ammontare del TFR spettante è pari alla somma, per ciascun anno di servizio, della retribuzione annua utile al TFR divisa per 13,5, meno una trattenuta dello 0,50% calcolata sulla retribuzione utile ai fini contributivi, rivalutata al 31 dicembre di ogni anno secondo un coefficiente pari a: 1,5% fisso + il 75% dell‘indice ISTAT.

Nel cedolino paga mensile possiamo trovare:

Retribuzione utile TFR € 1.501,46

Quota t.f.r. mese € 111,32 (€ 1.501,46/13,5)

0,50% Fondo Pensione t.f.r. € 7,51 (1.501,00×0,50%)

(la quota t.f.r. del mese è 111,32 – 7,51 = 103,81)

Progressivo indennità t.f.r. € ……. (la somma di tutte le quote mensili + l’accantonamento al 31 dicembre dell’anno precedente)

Retribuzione utile TFR € 1.501,46

Quota t.f.r. mese € 111,32 (€ 1.501,46/13,5)

0,50% Fondo Pensione t.f.r. € 7,51 (1.501,00×0,50%)

(la quota t.f.r. del mese è 111,32 – 7,51 = 103,81)

Progressivo indennità t.f.r. € ……. (la somma di tutte le quote mensili + l’accantonamento al 31 dicembre dell’anno precedente)

A cura di Luisa Garuffi del Ufficio Vertenze UIL TREVISO

Fonte uiltecbltv.wordpress.com

Fonte uiltecbltv.wordpress.com

Iscriviti a:

Commenti (Atom)